Vorsteuer

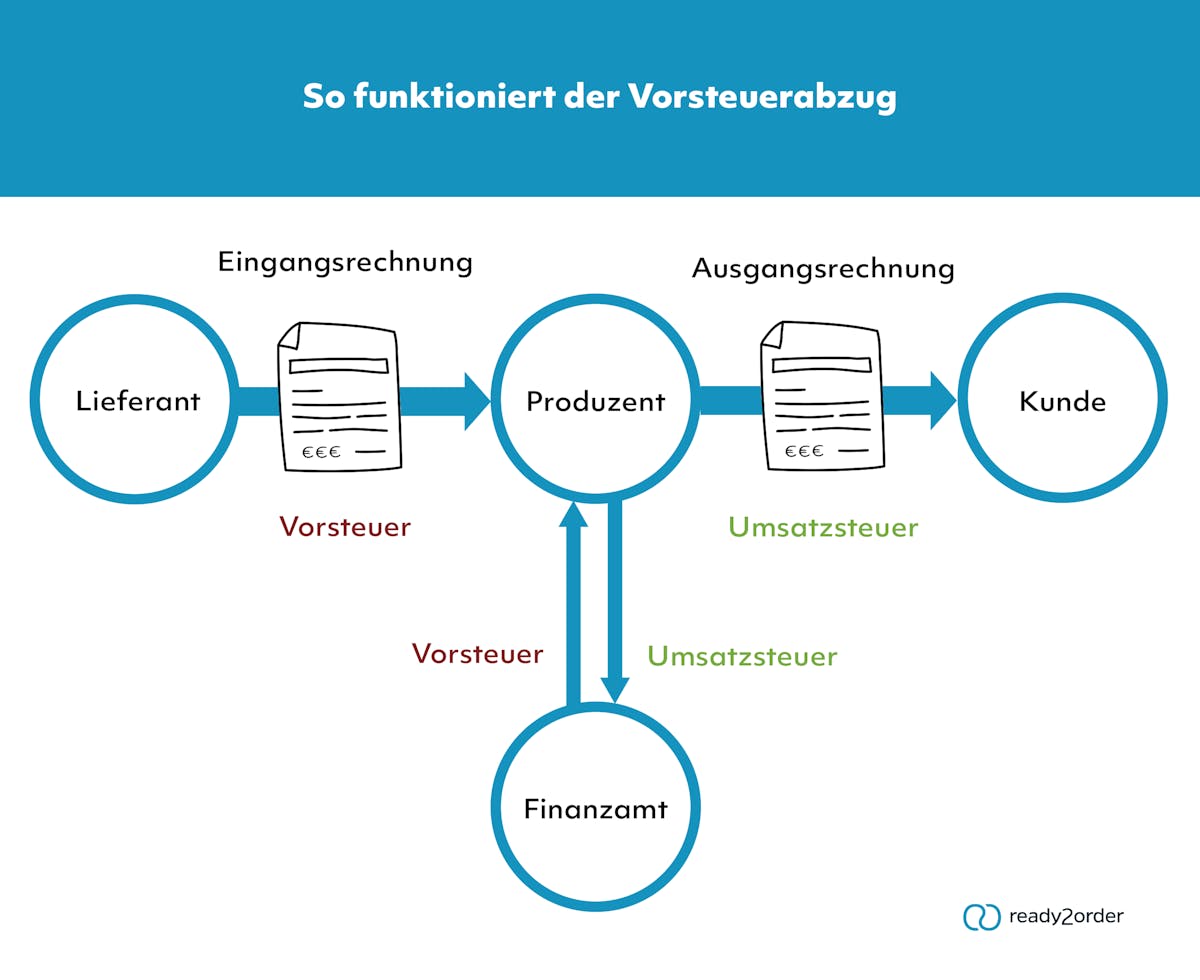

Was bedeutet Vorsteuer? Der Begriff “Vorsteuer” (VSt.) bezeichnet die Umsatzsteuer (USt.) bzw. Mehrwertsteuer (MwSt.), welche Unternehmen beim Einkauf von Waren oder bei Inanspruchnahme von Dienstleistungen zahlen. Die in den jeweiligen Rechnungen ausgewiesene Vorsteuer kann beim Finanzamt geltend gemacht werden, wenn Dein Unternehmen nach Umsatzsteuergesetz (UStG) §15 und 15a zum Vorsteuerabzug berechtigt ist. Die Geltendmachung beim Finanzamt erfolgt mittels monatlicher oder quartalsweiser Umsatzsteuervoranmeldung (UVA). In dieser UVA wird Dein gesamter Monatsumsatz und die von Dir darauf abzuführende USt. erklärt. Du musst jedoch nicht diese gesamte Ust. abführen, sondern kannst die von Dir im gleichen Monat bezahlte VSt. gegenrechnen.

Vorsteuer = Umsatzsteuer?

Die Gleichung ist vermeintlich simpel: Vorsteuer – das ist die Umsatzsteuer auf Produkte oder Dienstleistungen, die von Unternehmen käuflich erworben werden. Beim Verkauf von Produkten oder Dienstleistungen in Form einer Mehrwertsteuer der Kundschaft in Rechnung gestellt. Und das war’s? Nein, nicht ganz.

Vorsicht geboten ist erstmal nämlich bei den Begrifflichkeiten. Umgangssprachlich werden “Umsatzsteuer” und “Mehrwertsteuer” oft synonym verwendet, dabei ist nur “Umsatzsteuer” steuerrechtlich korrekt.

Die Verwendung des Begriffs “Mehrwertsteuer” geht auf die Form der Besteuerung zurück: In Deutschland gilt seit 1968 das “Mehrwertprinzip”, demzufolge Einnahmen (Umsatzsteuer) und Ausgaben (Vorsteuer) verrechnet werden müssen. Konkret bedeutet das, dass ein Unternehmen nur den Mehrwert entrichtet, der durch Verkauf eines Produkts oder Verrichtung einer Dienstleistung entsteht – und zwar in Form der Umsatzsteuer.

Unternehmen können also diese Umsatzsteuer beim Verkauf von Waren oder Dienstleistungen in ihren Ausgangsrechnungen an ihre Kundschaft als solche deklarieren und schließlich einkassieren. Dabei müssen sie die Umsatzsteuer selbst an das Finanzamt abführen. Allerdings können Unternehmen die entstandene Vorsteuer, d. h. die Umsatzsteuer, die ihnen selbst beim Kauf von Produkten oder Dienstleistungen entstanden ist, zusätzlich beim Finanzamt geltend machen und mit der eingenommenen Umsatzsteuer verrechnen. Im folgenden Beispiel gestalten wir diesen Prozess ein wenig anschaulicher:

Ein praktisches Beispiel

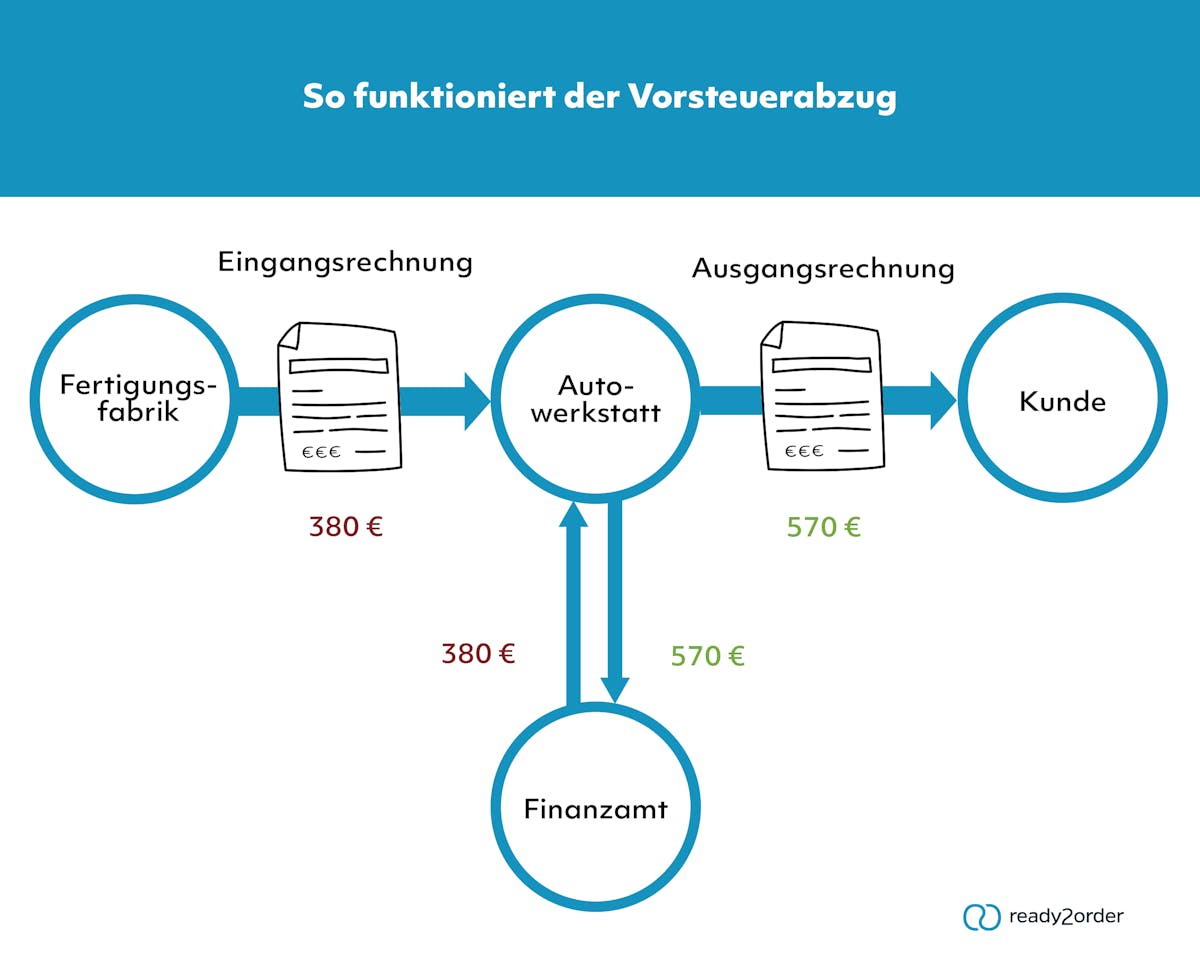

Eine Autowerkstatt kauft diverse Einzelteile im Wert von 2.000 Euro bei einer Fertigungsfabrik von Antriebsmotoren; in der Rechnung enthalten sind 19% Umsatzsteuer in Höhe von 380 Euro, die der Autowerkstatt als Vorsteuer entstehen. Für die Einzelteile bezahlt die Werkstatt somit insgesamt 2.380 Euro. Die Kundschaft wiederum erhält eine Rechnung in Höhe von 3.000 Euro plus 570 Euro Umsatzsteuer.

Für die Autowerkstatt entsteht aufgrund der Einnahmen eine Steuerschuld in Höhe von 570 Euro, die sie mit der gezahlten Vorsteuer von 380 Euro verrechnet. Diesen Vorgang bezeichnet man als Vorsteuerabzug. Übrig bleibt dann eine Reststeuerschuld von 190 Euro für die Autowerkstatt, die sie bei der nächsten Umsatzsteuervoranmeldung beim Finanzamt meldet und bezahlt.

Was bedeutet Vorsteuer nach §13b UStG?

In §13b UStG geht es um die “Steuerschulderschaft des Leistungsempfängers” oder die sogenannte “Reverse Charge”: Hier wird die Umsatzsteuer nicht wie sonst üblich vom Leistungsbringer in Rechnung gestellt, sondern die Bringschuld gegenüber dem Finanzamt liegt beim Kunden bzw. Leistungsempfänger. Das bedeutet, dass das Unternehmen, das eine Leistung erhält, die für die Leistung anfallende Umsatzsteuer an das Finanzamt abführen muss.

Reverse Charge kannst Du jedoch nicht nach eigenem Ermessen ausführen: Voraussetzung dafür ist, dass der Leistungsempfänger ein Unternehmen oder eine juristische Person des öffentlichen Rechts ist. Auch müssen beide der beteiligten Unternehmen zwingend eine gültige Umsatzsteuer-Identifikationsnummer besitzen.

Haftungsausschluss: Unsere Beiträge stellen ausschließlich unverbindliche Informationen ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität dar. Es handelt sich dabei um keine Rechts- oder Steuerberatung und erhebt keinesfalls den Anspruch, eine solche darzustellen oder zu ersetzen.