Mehrwertsteuer in der Gastronomie: Darauf musst Du achten

Wer eine Speisekarte erstellt, hat vorab einiges zu beachten, vor allem aber: Mit welchem Steuersatz muss ich Getränke und Speisen besteuern? Denn bei Betriebsprüfungen schaut das Finanzamt ganz genau hin, ob auch für jede Position auf der Karte der richtige Umsatzsteuersatz in der Kasse angegeben und berechnet wurde. 5, 7, 16 oder 19% MwSt. – das ist hier die Frage. Wir helfen bei der Antwort.

Mehrwertsteuer oder Umsatzsteuer?

Vorab: Wer in Deutschland “Mehrwertsteuer” sagt, meint in der Regel die Umsatzsteuer und umgekehrt. Rechtlich korrekt ist der Begriff "Umsatzsteuer", doch umgangssprachlich reden wir meist (und auch in diesem Beitrag) von der “Mehrwertsteuer”.

Immer 100% finanzamtkonform!

Aktuell: Die Mehrwertsteuersenkung – gilt noch bis Ende 2022

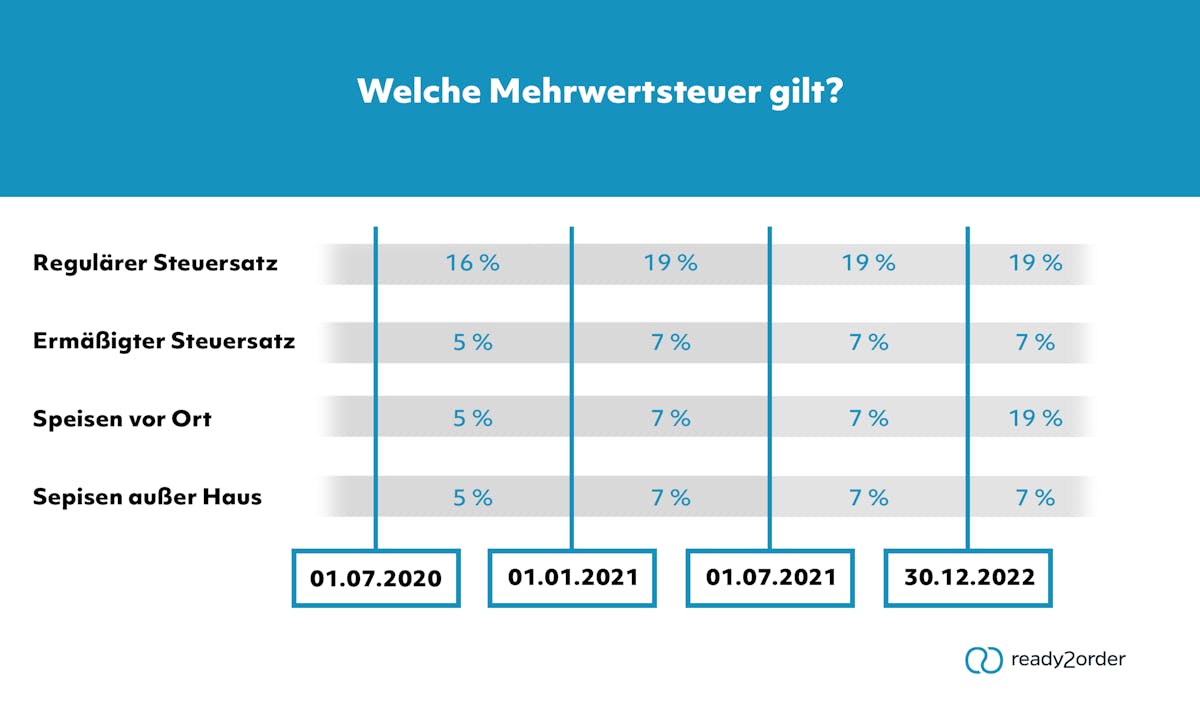

Gastronomie und Hotellerie leiden heftig unter der Corona-Pandemie: Um Restaurants, Cafés und Bars zu unterstützen und den Konsum anzukurbeln, hat die deutsche Bundesregierung im Rahmen des dritten Corona-Steuerhilfegesetzes die Umsatzsteuer für einen begrenzten Zeitraum gesenkt:

- Die reduzierte Mehrwertsteuer von 7% auf Speisen in der Gastronomie wurde bis zum 31. Dezember 2022 verlängert. Bis dahin ist der reguläre Steuersatz von 19% auf Speisen ausgesetzt. (Update vom 02. Februar 2020)

- Für Take-Away-Angebote (Abholung) und Lieferservice gilt auch weiterhin der ohnehin ermäßigte Steuersatz von 7%.

- Lediglich Getränke müssen wie gewohnt mit 19% besteuert werden.

Die ermäßigten Steuersätze von 5% und 16% sind inzwischen nicht mehr zulässig.

Was bedeutet die Steuersenkung für Gastronomen?

Die Steuererleichterung der Regierung unterstützt Dich auf zwei Arten: Entweder passt Du die Fixkosten in Deiner Kalkulation so an, dass der gesenkte Steuersatz Deinen Gästen zugutekommt und machst Dein Angebot damit noch attraktiver– oder Du bleibst bei Deinen bestehenden Preisen und steckst die Differenz aus regulärem und reduziertem Mehrwertsteuersatz in Deine eigene Tasche.

In jedem Fall musst Du in Deiner Kasse den richtigen Steuersatz angeben – mit unserem Kassensystem erledigst Du das mit wenigen Klicks. In unserem Hilfe-Center erklären wir Dir ganz einfach Schritt für Schritt, wie Du den Steuersatz anpassen kannst.

7 oder 19% MwSt.: Wieso gibt es verschiedene Steuersätze?

Die Mehrwertsteuer gibt es in Deutschland seit rund 100 Jahren. Dabei entstand schon frühzeitig der Unterschied zwischen regulärem und ermäßigtem Steuersatz – ganz einfach, weil der Grundbedarf an Lebensmitteln preiswert gedeckt werden sollte.

Deswegen gilt bis heute für die meisten Grundnahrungsmittel wie Obst, Gemüse, Milch und Milchprodukte, Fleisch, Fisch, Eier sowie Getreide- und Backwaren laut Anlage zu §12 Abs. 2 UStG der ermäßigte Mehrwertsteuersatz von 7%. Getränke hingegen werden grundsätzlich mit 19% besteuert – unabhängig davon, ob sie alkoholfrei oder alkoholhaltig sind.

Übrigens: Ab dem 1. Januar 2026 wird die Umsatzsteuer wieder geändert. Für Speisen vor Ort und außer Haus gilt dann der einheitliche Steuersatz von 7%. Hier liest Du mehr über die Senkung der Umsatzsteuer für Speisen.

Wie funktioniert Mehrwertsteuer in der Gastronomie?

Wer ein Unternehmen in der Gastronomie betreibt, möchte mit möglichst kundenfreundlichen Preisen für Umsatz sorgen. Die Preiskalkulation in der Gastronomie ist ein komplexes Feld. Möglichst viele Positionen einfach mit dem ermäßigten Steuersatz auszuweisen, ist dabei leider keine Option. Hier musst Du unbedingt korrekt arbeiten: Das Finanzamt nämlich genaue Steuern einnehmen und prüft bei einer Kassennachschau entsprechend genau, ob alle Waren richtig besteuert wurden.

De facto kannst Du als Gastronom den ermäßigten Steuersatz bei der Kalkulation nicht so oft anwenden wie es zunächst den Anschein hat. Denn die Zubereitung von Speisen, das Bereitstellen von Tischen und Stühlen sowie der in einer typischen Gastronomie übliche Service stellen Dienstleistungen dar – und werden als solche mit dem regulären Umsatzsteuersatz von 19% besteuert. Außerdem spielt dabei auch eine Rolle, ob Du Grundnahrungsmittel oder Produkte aus dem Luxusbereich verarbeitest.

Verschiedene MwSt.-Sätze für unterschiedliche Gastro-Modelle

Bei der Wahl des richtigen Steuersatzes kommt es darauf an, wie Du Deine Speisen anbietest und zum Gast bringst. Die Art des Gastronomiebetriebs ist also entscheidend für den Mehrwertsteuersatz.

MwSt. in Restaurant, Café, Bar und Kantine

Du betreibst ein Restaurant, ein Café, eine Bar oder eine Kantine? Dann gilt grundsätzlich der reguläre Steuersatz von 19% Mehrwertsteuer. Dank Corona-Konjunkturpaket kannst Du jedoch bis 30. Dezember 2022 den reduzierten Steuersatz von 7% anwenden.

Ausschlaggebend für diese Besteuerung ist der Dienstleistungsaspekt: Gäste nehmen nicht nur die von Dir zubereiteten Speisen in Anspruch, sondern nutzen auch Deine Tische und Sitzmöglichkeiten sowie die Servicedienstleistungen Deines Personals.

MwSt. für Imbiss und Foodtruck

Bei einem Imbiss oder Foodtruck geht es weniger darum, in gemütlichem Ambiente von aufmerksamem Personal bedient zu werden: Stattdessen steht meist das Sattwerden im Vordergrund. Kurz, es geht um den schnellen Verzehr von zubereiteten Speisen.

Deshalb definiert das Steuerrecht hier eine klare Trennung:

- Werden Sitzgelegenheiten zur Verfügung gestellt, gilt der volle Umsatzsteuersatz von 19% (auch hier: bis zum 30. Dezember 2022 ermäßigt noch 7%).

- Gibt es nur Stehtische oder gar keine Möbel, gilt der ermäßigte Steuersatz von 7%.

Übrigens: Öffentliche Parkbänke oder andere öffentliche Sitzmöglichkeiten in unmittelbarer Nähe Deiner Gastro zählen nicht als von Dir zur Verfügung gestellte Sitzmöglichkeiten und sind daher steuerrechtlich nicht relevant.

Neben der Bereitstellung von Sitzgelegenheiten spielt interessanterweise auch das Geschirr eine Rolle bei der Besteuerung:

- Servierst Du Deine Speisen auf Einweg-Geschirr, fallen 7% Umsatzsteuer an.

- Servierst Du auch am Stehtisch auf Porzellantellern oder anderem Mehrweggeschirr, fallen ab dem 30. Dezember 2022 wieder 19% Umsatzsteuer an – denn die anschließende Geschirrreinigung wird als Dienstleistung gewertet.

MwSt. für Take-Away, Lieferservice und Außer-Haus-Verkauf

Für Speisen und Getränke, die außer Haus verzehrt werden, gelten unterschiedliche Regelungen. Entscheidend ist, um welche Arten von Speisen es sich dabei handelt:

- Für Lebensmittel aus dem Grundbedarfssegment, die vom Gast abgeholt oder nach Hause bestellt werden, fallen grundsätzlich nur 7% Mehrwertsteuer an.

- Lebensmittel aus dem Luxussegment wie z.B. Hummer, Schnecken oder Austern werden mit 19% besteuert.

Außerdem bewertet das Finanzamt ähnlich wie bei Imbissbetrieben oder Foodtrucks die Wahl der Take-Away-Verpackung:

- Lieferst Du Dein Außer-Haus-Angebot in wiederverwertbarem Geschirr, das Du bei der nächsten Lieferung wieder abholst oder vor Ort zurücknimmst? Dann werden regulär und ab dem 30. Dezember 2022 wieder 19% fällig; vorher gilt der ermäßigte Steuersatz von 7%.

- Bei Wegwerfverpackungen werden grundsätzlich nur 7% MwSt berechnet.

MwSt. im Catering

Auf für Caterer gilt der feine Unterschied zwischen Einweg- und Mehrweg-Geschirr und der damit verbundenen Reinigungsdienstleistung:

- Bei der Verwendung von Einweggeschirr gelten 7%.

- Bei der Verwendung von Mehrweggeschirr gilt ab dem 30. Dezember 2022 wieder der reguläre Steuersatz von 19%.

In der Kritik: Mehr Müll für weniger MwSt.?

Derzeit werden vorbildliche und umweltbewusste Geschirrkonzepte steuerlich nicht belohnt, sondern abgestraft. Nicht nur die DEHOGA Bayern kritisiert heftig, dass Gastronomen gezwungen sind, für nachhaltige Varianten höhere Steuern zu zahlen.

Seit Oktober 2019 gibt es daher eine Online-Petition mit dem Ziel, den reduzierten Umsatzsteuersatz von 7% nicht nur als Corona-Hilfsmaßnahme, sondern grundsätzlich in der Gastronomie einzuführen.

Speisen und Getränke in der Gastronomie richtig besteuern

Wir haben einen Leitfaden zusammengestellt, damit Du die Herausforderung bei der Preiskalkulation meisterst und Deine Speisen und Getränke korrekt besteuerst.

Stell Dir dafür folgende Fragen:

1. Wo werden Deine Speisen verzehrt?

Nutzen Deine Gäste Deine Sitzgelegenheiten und verzehren ihre Speisen in Deinem Lokal, musst Du mit 19% kalkulieren; für Take-Away und Lieferservice gelten 7%.

2. Welche Lebensmittel bietest Du an?

Bietest Du Grundnahrungsmittel an (7%) oder sind es Luxusgüter (19%)?

3. Welche Getränke bietest Du an?

Bietest Du alkoholfreie oder alkoholhaltige Getränke an (19%) oder hast Du Getränke mit über 75% Milchanteil im Angebot? Arbeitest Du hier mit Kuhmilch (7%) oder sind es pflanzliche Milchalternativen (19%)?

3.1. Sonderfall Milch

Ein “schwarzer” Americano hat 19% und ein Cappuccino 7% Mehrwertsteuer – wie kommt

Denn gewöhnlich gilt für Getränke der reguläre Steuersatz – egal, ob “to go” oder zum Verzehr vor Ort. Doch bei Milchmischgetränken zum Mitnehmen ist es anders: Hier greift der ermäßigte Umsatzsteuersatz, da es sich bei Kuhmilch um ein Grundnahrungsmittel handelt.

Klingt absurd? Es wird noch verrückter.

Die Besteuerung von 7% gilt nur dann, wenn…

- das Milchmischgetränk mind. 75% Milchanteil enthält

- zum Mitnehmen bestellt wird

- wenn es sich um ein Mischgetränk mit Kuhmilch handelt: Alternative Milchprodukte wie Soja-, Reis- oder Hafermilch gelten (noch) nicht als Grundnahrungsmittel.

Für einen Cappuccino “to go” oder Latte Macchiato zum Mitnehmen gilt also die ermäßigte Mehrwertsteuer. Schwarzer Kaffee hingegen fällt unter die Kategorie “Getränk” und wird daher mit der regulären Umsatzsteuer besteuert.

3.2. Sonderfall Fruchtsaftgetränk

Eine Ausnahme gibt es auch bei Fruchtgetränken:

- Frisch gepresste oder sonstige Säfte werden mit 19% Mehrwertsteuer belegt.

- Für Smoothies gilt der Steuersatz von 7% – sofern er außer Haus oder an einem Stehtisch verzehrt wird.

- Frucht-Lassies werden je nach Milchanteil besteuert: Bei mehr als 75% Kuhmilchanteil gelten 7%, sonst sind es 19% MwSt.

4. Nutzt Du Einweg- oder Mehrweggeschirr?

Verwendest Du trotz Einwegplastikverbot Wegwerfgeschirr (7%) oder Geschirr, das im Nachgang gereinigt werden muss (19%)?

Wichtig: Falls bei einer Position auf Deiner Speise- oder Getränkekarte mehrere Faktoren zusammenspielen, gilt der jeweils höhere Steuersatz.

Steuern sind nicht alles: Willst Du “to go” oder Vor-Ort-Verzehr fördern?

Abgesehen vom Steuersatz hast Du auch die Möglichkeit, unterschiedliche Preise anzulegen – so kann ein Cappuccino zum Mitnehmen günstiger sein als ein Cappuccino, der in Deinem Café getrunken wird. Oder soll der Preis gleich sein? Diese Entscheidung liegt bei Dir und hängt davon ab, welchen Umsatz Du stärken willst.

Wichtig ist in jedem Fall, dass sowohl auf dem Kassenbon als auch auf Deiner Abrechnung am Ende eines Tages genau ersichtlich ist, welches Produkt wie besteuert wurde. Denn darauf wird das Finanzamt bei einer Kassennachschau achten. Daher empfehlen wir Dir, Deine Besteuerung vor dem Druck der Speisekarte am besten immer fachkundig gegenprüfen zu lassen.

Sicher arbeiten mit dem richtigen Kassensystem

Ein Kassensystem von ready2order erleichtert Dir das Jonglieren mit unterschiedlichen Steuersätzen zusätzlich: In unsere Registrierkasse kannst Du für jedes Produkt vorab den richtigen Steuersatz einstellen. So kassierst Du schnell und sicher immer mit dem richtigen Mehrwertsteuersatz – natürlich auch für Take-Away.

Buchhaltung & Steuer einfach gemacht!

Mit ready2order hast Du Dein Unternehmen immer im Griff.

Sabine Amler

Senior Content Manager

Als gelernte Buchhändlerin kennt Sabine beide Seiten der Ladentheke. Dieses praktische Know-how zu Kasse, Buchhaltung und Steuer verbindet sie mit langjähriger Erfahrung im Bereich Marketing zu informativen Texten.

Haftungsausschluss: Unsere Beiträge stellen ausschließlich unverbindliche Informationen ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität dar. Es handelt sich dabei um keine Rechts- oder Steuerberatung und erhebt keinesfalls den Anspruch, eine solche darzustellen oder zu ersetzen.

Zum Thema passende Artikel